Ketika pasar crypto menjalani awal bull run pada 2021, semua orang mendadak seolah menjadi trader handal. Setiap keputusan trading yang diambil selalu berbuah manis. Namun, begitu bull run mulai kehabisan tenaga dan periode bear market dimulai, banyak keputusan trading yang berakhir menjadi pelajaran pahit. Lalu apa saja pelajaran yang bisa diambil dari rugi trading agar tidak terulang kembali? Bagaimana cara memastikan kesalahan yang sama tidak terulang? Simak selengkapnya di artikel berikut

Ringkasan Artikel

- 💸 Pelajaran pertama: Jangan terjebak euforia dan segera realisasikan keuntungan berdasarkan target dan kriteria yang sudah ditentukan dari awal.

- 🔎 Pelajaran kedua: Selalu baca dan pahami tokenomik sebuah token sebelum memutuskan untuk berinvestasi.

- 🚨 Pelajaran ketiga: Jangan mudah tergoda oleh iming-iming yield yang tinggi, terlebih dari protokol baru yang tidak menjelaskan mekanisme ataupun sumber pendapatannya.

- 🔆 Pelajaran keempat: Selalu lakukan diversifikasi dan jangan menyimpan aset hanya pada satu tempat.

Lima Pelajaran Pahit dari Bull Run

Ketika pasar crypto berada di fase bull run, keputusan investasi seolah tidak pernah salah. Bahkan, dengan hanya bermodal hype dan Fear of Missing Out (FOMO), investor tetap bisa mendapatkan profit yang signifikan. Hal tersebut akan terus berlangsung sampai bull run mencapai puncaknya. Ketika titik puncak sudah tercapai, maka tren bullish berganti menjadi bearish.

Pada fase ini, trader dan investor yang lengah dan jumawa akan terjebak. Mereka yang “nyangkut” hanya dihadapkan pada dua pilihan: merugi dan segera cutloss atau berharap harga akan naik hanya untuk menerima kenyataan harga terjun bebas dan kerugian semakin besar. Melihat fenomena tersebut, berikut ini adalah lima pelajaran pahit yang bisa diambil dari bull run yang lalu.

1. Tidak Merealisasikan Profit

Take profit atau merealisasikan keuntungan terdengar sangat mudah, namun nyatanya cukup sulit dilakukan. TP terutama sulit dilakukan di tengah kondisi aset yang mengalami kenaikan harga yang signifikan. Kondisi pasar yang dipenuhi FOMO bisa membuat ragu trader melakukan take profit. Seringkali, trader menjadi abai terhadap target harga yang sudah ditentukan karena merasa harga masih bisa terus berlanjut naik.

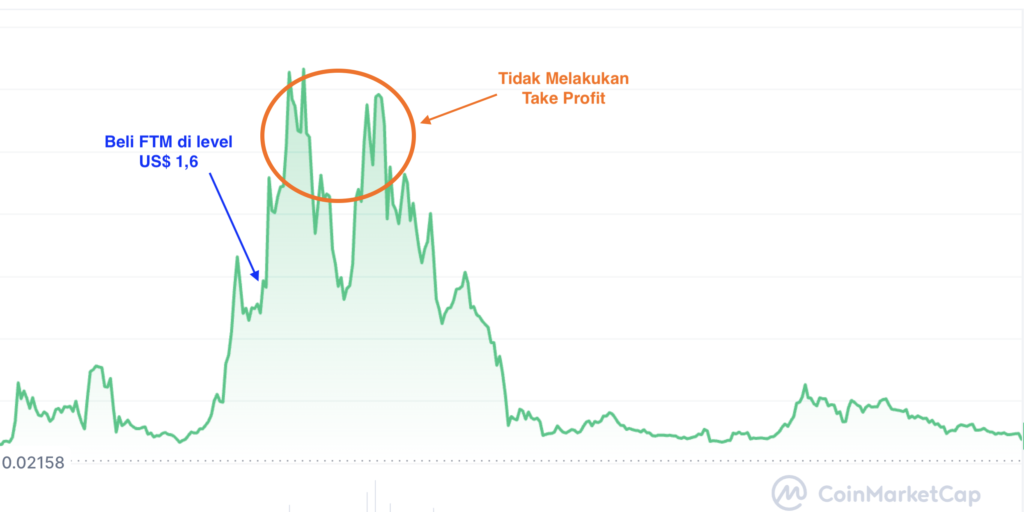

Sebagai contoh, Siti tergoda untuk membeli Fantom seiring dengan hype yang menyelimuti serta fundamentalnya yang kuat. Meyakini FTM akan bullish, ia pun memutuskan membelinya ketika berada di level US$ 1,6. Ternyata harga FTM terus naik hingga mencapai US$ 3,0. Namun Siti enggan melakukan take profit karena ia meyakini harga masih terus naik dan ia ingin menjualnya di area US$ 3,2. Berbekal keyakinan yang membabi buta, Siti pun akhirnya harus melewatkan titik maksimal untuk profit taking.

Mempunyai target harga memang penting, tapi yang tak kalah penting adalah memastikan target harga tersebut bisa tercapai. Salah satu cara untuk memastikan take profit secara maksimal adalah dengan menerapkan aturan untuk melakukan take profit. Misalnya, dengan menjual seluruh keuntungan ketika presentasenya mencapai 35% atau menjual seluruh modal awal ketika presentasi keuntungan sudah mencapai 50%.

Jadi jika ternyata tren positif berakhir dan harga tidak bisa naik lagi, trader sudah merealiasikan sebagian keuntungan ataupun memastikan modalnya tidak hangus. Setelah itu, lakukan take profit lagi dengan menjual seluruh sisa aset yang dipegang.

Salah satu agar bisa disiplin take profit adalah dengan menentukan target harga dan menerapkan limit order. Cari tahu cara melakukannya di sini.

2. Gagal Memahami Tokenomik

Tokenomik bisa menjadi kunci untuk mengevaluasi potensi jangka panjang dan risiko dari sebuah token. Ketika trader menemukan token dengan tokenomik yang buruk, maka dapat dipastikan token tersebut tidak akan bertahan lama. Pada periode bull run dan alt season, pasar crypto akan dibanjiri dengan berbagai token bertokenomik buruk. Mulai dari utilitas minim, pasokan yang tidak terkendali, hingga sistem penguncian yang buruk. Kendati begitu, beberapa token tersebut bisa mencatatkan pertumbuhan harga yang fantastis.

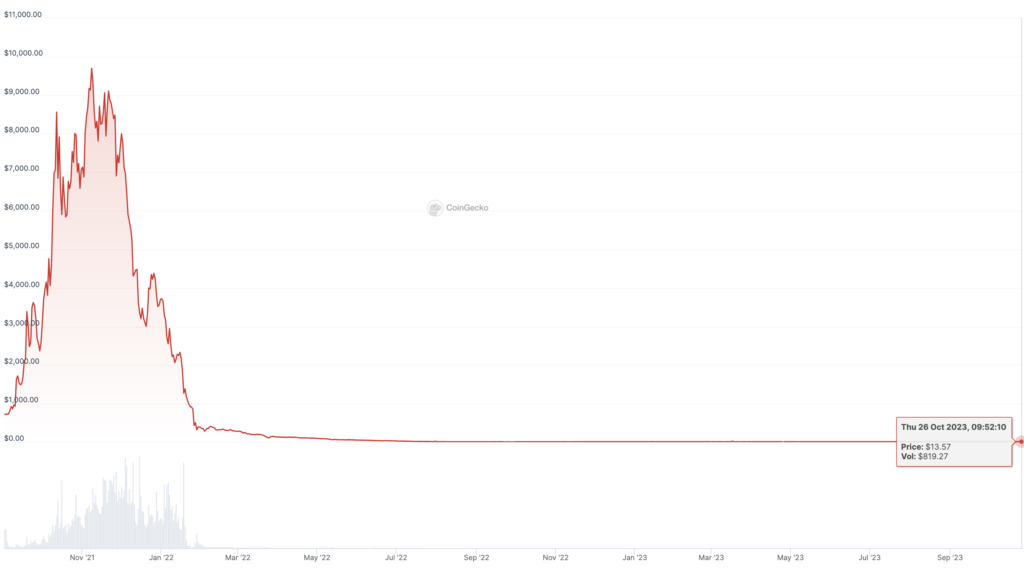

Sebagai contoh, ketika terjadi fenomena DeFi Summer di mana protokol DeFi mencatatkan ledakan protokol DeFi baru dan menarik banyak investor di belakangnya. Salah satunya adalah Wonderland, sebuah protokol DeFi yang menawarkan yield sangat tinggi. Ia mempunyai native token TIME yang nilainya dipatok pada MIM (stablecoin).

Padahal, pada tokenomiknya, disebutkan bahwa TIME merupakan inflationary token yang artinya dapat terus dibuat alias mempunyai pasokan tak terbatas. Ketika pasokan terus tumbuh namun tidak diiringi dengan permintaan, maka hanya tinggal menunggu waktu untuk kejatuhannya. Itulah yang terjadi pada TIME. Hanya perlu tiga bulan bagi TIME untuk jatuh dari harga puncaknya di US$ 9.702 pada November 2021 menjadi US$ 300 pada akhir Januari 2022.

Selain itu, banyak investor yang tergoda dengan yield yang ditawarkan, padahal ia tidak sadar bahwa ialah yield-nya. Dengan kata lain, investor baru hanya menjadi exit liquidity. Kita akan membahas soal ini pada bagian berikutnya.

Agar terhindar dari token abal-abal selama alt season, maka pelajaran yang diambil adalah mempelajari tokenomik sebuah token. Artikel berikut akan membantumu memahami lebih jauh cara menggunakan tokenomik untuk mengevaluasi nilai sebuah aset.

Selain itu, kamu juga harus melakukan do your own research terkait token tersebut. Jika kamu tidak punya waktu untuk mencari satu-satu, manfaatkan para crypto influencer yang mempunyai konten riset sebuah proyek atau token. Lihat daftar crypto influencer yang wajib diikuti di artikel berikut.

3. Jangan Tergiur dengan Yield Besar

Ketika bull run berlangsung, akan banyak protokol DeFi baru memberi tawaran yield yang besar guna menarik pengguna ke dalam ekosistemnya. Berhati-hatilah, tawaran tersebut bisa saja sengaja dibuat untuk skema pump and dump. Modusnya adalah dengan membungkus yield besar dengan iming-iming “passive income”.

Selain iming-iming yield besar, konsep atau bagaimana yield tersebut dihasilkan tidak dipaparkan secara gamblang. Jika kamu tidak memahami darimana sumber yield tersebut berasal, maka besar kemungkinan kamu adalah *yield-*nya. Dengan kata lain, protokol tersebut tidak lebih dari skema ponzi yang dibuat dalam bentuk DeFi.

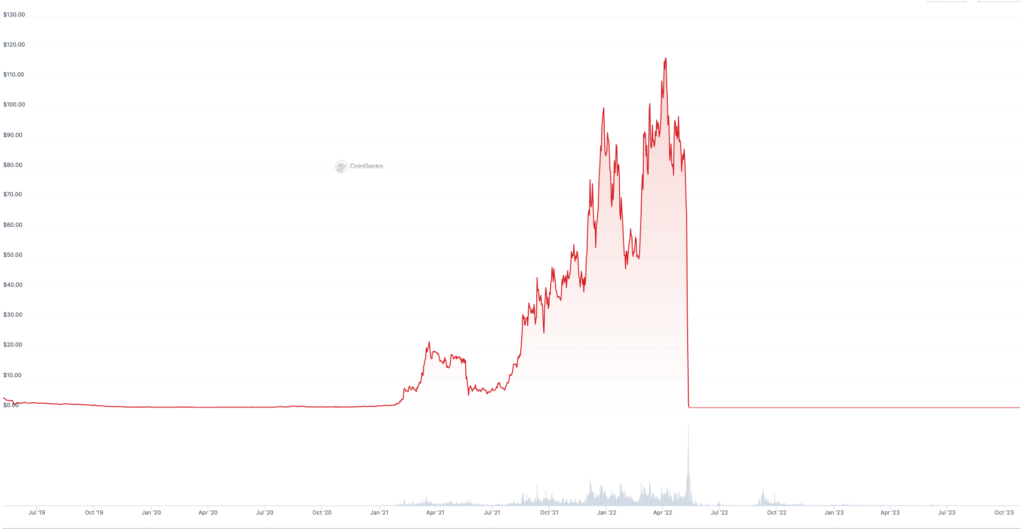

Salah satu contohnya adalah Strongblock yang menawarkan pengguna untuk bergabung dan menjadi Nodes-as-a-Service (NaaS). Mereka bisa menjadi node tanpa harus mengerti soal teknis blockchain dan akan mendapatkan imbalan berupa token STRONG. Untuk menjadi node, selain membeli token STRONG, mereka diharuskan untuk melakukan staking. Setelah itu mereka akan mendapatkan “passive income” sebagai gantinya.

Namun, mekanisme bagaimana yield tersebut dihasilkan tidak dijelaskan secara jelas. Apakah datang dari komisi transaksi yang berlangsung atau sejenisnya. Alhasil, nasibnya sama persis dengan TIME. Investor yang terlanjur tergoda oleh iming-iming yield besar dan passive income harus mendapati token STRONG kehilangan nilainya. Mereka pada akhirnya hanya menjadi exit liquidity.

Untuk mencegah hal serupa terulang di bull run berikutnya, pelajaran yang dapat diambil adalah memastikan dan memahami sumber darimana yield tersebut dihasilkan. Bisa juga mencari tahu bagaimana protokol tersebut menghasilkan pendapatan. Kamu dapat menggunakan platform seperti DeFiLlama atau Token Terminal untuk melakukan riset tersebut. Jika tidak menemukan hasil yang memuaskan, maka hal tersebut bisa menjadi red flag dan sebaiknya menghindari protokol tersebut.

Enam website analisis crypto berikut bisa membantu dalam melakukan riset dan membedah fundamental sebuah token.

4. Stablecoin Tidak Selamanya Stabil

Kehadiran UST dengan konsep algorithmic stablecoin kala itu menjadi buah bibir. Pengunaan mekanisme mint dan burn LUNA untuk menjaga nilai UST dianggap menjadikan stablecoin terdesentralisasi sebagai masa depan. Tapi, kita semua tahu bagaimana akhir dari kisah UST dan LUNA yang mengalami depeg dan crash.

Ketika depeg hingga ke US$ 0,30, banyak trader dan investor yang langsung melakukan cutloss. Namun, tidak sedikit juga yang masih percaya UST akan kembali ke US$ 1 karena harganya sempat ke US$ 0,80. Nyatanya hal tersebut tak pernah terjadi dan tak terhitung jumlah investor atau trader yang nyangkut atau harus cutloss.

Dari kegagalan tersebut, maka pelajaran yang dapat diambil adalah keyakinan bahwa stablecoin bisa mengalami depeg sewaktu-waktu. Oleh sebab itu, pastikan untuk selalu siap siaga menjual langsung aset stablecoin ketika mengalami depeg. Hal ini bisa dilakukan dengan memasang stop loss atau batas toleransi nilai depeg dari stablecoin.

Namun, stablecoin besar seperti USDT atau USDC sejauh ini terbukti bisa kembali ke rasio 1:1 setiap kali mengalami depeg. Jadi, pastikan batas cutloss disesuaikan dengan kualitas dan reputasi masing-masing stablecoin. Jangan lupa untuk mendiversifikasi stablecoin yang dimiliki untuk mencegah kehilangan aset dalam jumlah besar dalam satu waktu.

Pelajari lebih lanjut soal stablecoin melalui artikel Pintu Academy di sini.

5. Menyimpan Aset di Satu Tempat

Selama periode bull run, beberapa entitas bisa terlihat sangat menonjol dan dianggap sebagai yang terbaik. Kita pasti ingat dengan kasus kebangkrutan yang menimpa FTX ataupun Celcius. Pada saat itu, keduanya terlihat sangat menjanjikan, bahkan digunakan banyak orang. Too big to fail, membuatnya mempunyai kredibilitas dan kualitas yang dapat dipercaya.

Sampai akhirnya ketika bull run berakhir dan pasar beralih ke bear market, keduanya jatuh bangkrut dan langsung kehilangan kredibilitas dan kualitasnya. Sayangnya, karena sudah terlanjur percaya, akhirnya banyak pengguna yang menyimpan seluruh aset dan dana mereka di keduanya. Imbas kejatuhan FTX dan Celcius, banyak pengguna yang akhirnya harus kehilangan seluruh asetnya.

Pelajaran yang dapat diambil adalah ketika bull run terjadi lagi, sebaiknya investor tidak sepenuhnya percaya pada satu entitas tertentu. Hal ini berlaku tidak hanya untuk bursa pertukaran, bisa saja hal serupa terjadi di protokol DEX, wallet, dan sebagainya. Oleh sebab itu, pastikan untuk selalu menyebar aset di berbagai tempat. Hal tersebut bisa mencegahmu kehilangan seluruh aset dan dana jika sewaktu-waktu terjadi hal yang tidak diinginkan.

Kesimpulan

Seluruh kesalahan yang pernah terjadi selama bull run kemarin bisa menjadi pelajaran pahit yang berharga bagi seluruh investor. Sangat mungkin, pada bull run berikutnya akan ada kesalahan-kesalahan lain yang terjadi. Tapi yang jelas, jangan sampai sebagai investor kita mengulang kesalahan yang sama.

Seperti pepatah lama yang mengatakan, hanya keledai yang jatuh dua kali pada lubang yang sama. Oleh sebab itu, dengan mengetahui kesalahan tersebut dan mengambil pelajarannya, maka akan membuat kita terhindar dari kesalahan yang sama di masa depan. Pastikan untuk disiplin melakukan take profit, mengevaluasi tokenomik, tidak mudah tergiur oleh iming-iming yield tinggi, dan melakukan diversifikasi.

Beli Aset Crypto di Pintu

Tertarik berinvestasi pada aset crypto? Tenang saja, kamu bisa membeli berbagai aset crypto seperti BTC, ETH, SOL, dan yang lainnya tanpa harus khawatir adanya penipuan melalui Pintu. Selain itu, semua aset crypto yang ada di Pintu sudah melewati proses penilaian yang ketat dan mengedepankan prinsip kehati-hatian.

Aplikasi Pintu juga kompatibel dengan berbagai macam dompet digital populer seperti Metamask untuk memudahkan transaksimu. Ayo download aplikasi Pintu di Play Store dan App Store! Keamananmu terjamin karena Pintu diregulasi dan diawasi oleh Bappebti dan Kominfo.

Selain melakukan transaksi, di aplikasi Pintu, kamu juga bisa belajar crypto lebih lanjut melalui berbagai artikel Pintu Academy yang diperbarui setiap minggunya! Semua artikel Pintu Akademi dibuat untuk tujuan edukasi dan pengetahuan, bukan sebagai saran finansial.

Referensi

- Jake Pahor, I got completely rekt as a newbie in 2021, Twitter, diakses pada 25 Oktober 2023.

- Robert Stevens, Inflationary and Deflationary Cryptocurrencies: What’s the Difference? CoinDesk, diakses pada 25 Oktober 2023.

- Darren Kleine, DeFi Summer Is Over. Will It Ever Return? Blockworks, diakses pada 25 Oktober 2023.